Kind moet zelf kiezen of haar familiegeschiedenis met iedereen wordt gedeeld

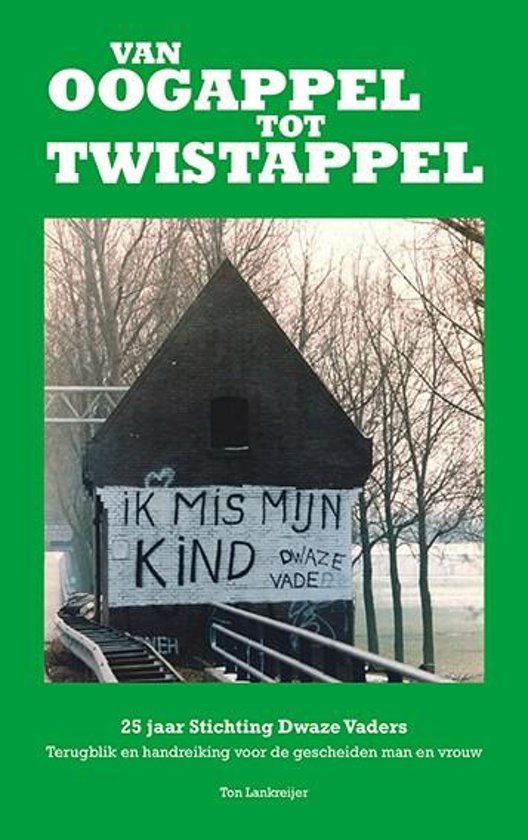

Vzr. Rechtbank Amsterdam 18 januari 2016, IEF 15708; ECLI:NL:RBAMS:2016:492 (Kind in vechtscheidingsboek) Onrechtmatige publicatie. Verbod openbaarmaken van persoonsgegevens van (minderjarige) betrokkenen in het boek. Journalist heeft een boek geschreven over vechtscheidingen: “Van oogappel tot twistappel, 25 jaar Stichting Dwaze Vaders; terugblik en handreiking voor de gescheiden man en vrouw”. Op zijn weblog heeft hij in over het verzoek dat door de door zelfmoord omgekomen man aan hem had gedaan en over de begrafenis waarbij gedaagde aanwezig was, geschreven. Op foto's waren familieleden en het kind van de man te zien. In het huidige digitale tijdperk zal in de toekomst iedereen familiegeschiedenis kunnen terugvinden. Het is niet aan de journalist om voor het kind te beslissen of háár familiegeschiedenis met iedereen wordt gedeeld. Zij zal die keuze zelf moeten kunnen maken. Eiseres vordert met succes verbod op openbaarmaking van persoonsgegevens van kind, waaronder ook afkortingen of andere herleidbare gegevens, vermelding van de volledige naam van de man bij publicaties over echtscheiding en zelfmoord en foto's verwijderd te houden.

Onrechtmatige publicatie. Verbod openbaarmaken van persoonsgegevens van (minderjarige) betrokkenen in het boek. Journalist heeft een boek geschreven over vechtscheidingen: “Van oogappel tot twistappel, 25 jaar Stichting Dwaze Vaders; terugblik en handreiking voor de gescheiden man en vrouw”. Op zijn weblog heeft hij in over het verzoek dat door de door zelfmoord omgekomen man aan hem had gedaan en over de begrafenis waarbij gedaagde aanwezig was, geschreven. Op foto's waren familieleden en het kind van de man te zien. In het huidige digitale tijdperk zal in de toekomst iedereen familiegeschiedenis kunnen terugvinden. Het is niet aan de journalist om voor het kind te beslissen of háár familiegeschiedenis met iedereen wordt gedeeld. Zij zal die keuze zelf moeten kunnen maken. Eiseres vordert met succes verbod op openbaarmaking van persoonsgegevens van kind, waaronder ook afkortingen of andere herleidbare gegevens, vermelding van de volledige naam van de man bij publicaties over echtscheiding en zelfmoord en foto's verwijderd te houden.

4.5. [gedaagde] heeft toegezegd geen foto’s van [eiseres] en/of van [kind] te zullen publiceren en hen in het boek alleen onder pseudoniem aan te zullen duiden. In geschil is derhalve de publicatie van de naam [man] . Hoewel [gedaagde] zich in eerste instantie (zie zijn e-mails van 30 oktober en 2 november 2015, 2.9 en 2.10) op het standpunt stelde dat het verhaal van [man] zou worden gebruikt in een breder kader, en dat dit verhaal slechts een voorbeeld is van hoe het kan aflopen bij een vechtscheiding, heeft [gedaagde] ter zitting gesteld dat het in de eerste plaats zijn bedoeling is om het verhaal van [man] naar buiten te brengen, dat het niet gaat om vechtscheidingen in het algemeen, maar om déze vechtscheiding, en dat het de laatste wens van [man] was dat [gedaagde] zijn verhaal naar buiten zou brengen en dat hij die laatste wens wil vervullen.

4.6. Het verhaal dat [gedaagde] wil vertellen is het verhaal van [man] . Het is echter óók het – zeer persoonlijke – verhaal van [eiseres] en van hun dochter [kind] . De stukken met betrekking tot de echtscheidingsprocedure zijn niet in het geding gebracht, maar duidelijk is dat sprake is geweest van een heftige strijd om het gezag en de zorgregeling met betrekking tot [kind] en dat [kind] onder toezicht is gesteld. Op een kind heeft dit hoe dan ook een bijzonder grote impact en daarbij komt voor [kind] de traumatische ervaring van de zelfmoord van haar vader. Voorstelbaar is dat zij deze privacygevoelige informatie, op dit moment en als zij ouder is, niet met iedereen zal willen delen. Indien de (weinig gangbare) naam [man] in het boek van [gedaagde] wordt opgenomen, is het verhaal makkelijk te herleiden tot [kind] , al wordt in het boek van [gedaagde] voor haar persoon een andere voornaam gebruikt. In het huidige digitale tijdperk zal in de toekomst iedereen haar familiegeschiedenis kunnen terugvinden. [gedaagde] heeft weliswaar aangevoerd dat zijn boek geen negatieve reacties kan oproepen als het treurige verhaal van [kind] bij anderen bekend is, maar dat valt te betwijfelen. Los daarvan is het niet aan [gedaagde] om voor [kind] te beslissen of háár familiegeschiedenis met iedereen wordt gedeeld. Zij zal die keuze zelf moeten kunnen maken.

Dit belang weegt naar het oordeel van de voorzieningenrechter zwaarder dan het belang van [gedaagde] bij het vermelden van de naam [man] .

Indien het, zoals [gedaagde] in eerste instantie heeft gesteld, erom gaat ‘de zaak- [man] ’ als voorbeeld te gebruiken in een breder kader van vechtscheidingen en om het publiek en de politiek bewust te maken van de fouten die naar zijn mening in dit geval door verschillende instanties zijn gemaakt, valt niet in te zien dat het noodzakelijk is om de naam [man] te noemen om die boodschap over te brengen. Het ter verantwoording roepen van de verschillende instanties is kennelijk reeds gedaan of zal door de familie [man] worden gedaan door middel van het indienen van klachten, zodat ook om die reden het noemen van de naam niet noodzakelijk is.

Indien de insteek is dat [kind] haar vaders kant van het verhaal leert kennen valt evenmin in te zien waarom het noodzakelijk is om de naam [man] te noemen in een boek dat door iedereen kan worden gelezen. Er zijn immers andere manieren om [kind] bekend te maken met haar vaders kant van het verhaal, zonder dat dat verhaal publiekelijk bekend wordt gemaakt. Ook het belang van [gedaagde] om de laatste wens van [man] te vervullen weegt niet op tegen het nadeel dat [kind] mogelijk zal kunnen ondervinden indien haar privé-leven publiekelijk bekend wordt. Bovendien is op geen enkele wijze gebleken dat [gedaagde] het verhaal van [man] niet zou kunnen vertellen zonder het noemen van zijn naam.

4.7. De afweging van alle omstandigheden van het geval brengt in dit geval mee dat het [gedaagde] moet worden verboden in zijn boek de naam [man] te vermelden. Daarmee wordt de vrijheid van meningsuiting van [gedaagde] slechts in geringe mate beperkt. Het staat [gedaagde] immers vrij om het verhaal van [man] naar buiten te brengen en zijn mening te geven over het familierechtelijke geschil waarin [man] was betrokken, zolang hij daarbij niet de naam [man] gebruikt. De vorderingen onder I en III zullen dan ook worden toegewezen. Ook de vordering onder V zal worden toegewezen. [gedaagde] heeft met betrekking tot die vordering immers geen toezeggingen gedaan, zodat [eiseres] belang heeft bij de vordering. Bij de vorderingen onder II en IV heeft [eiseres] geen belang, nu [gedaagde] heeft toegezegd zich daarvan te zullen onthouden. Van [gedaagde] , een professional, wordt verwacht dat hij zich aan die toezegging zal houden.

De gevorderde dwangsom zal worden gematigd en gemaximeerd als na te melden.

De voorzieningenrechter

5.1. verbiedt [gedaagde] de persoonsgegevens van [kind] [man] openbaar te maken in welke zin dan ook, daaronder begrepen haar (volledige) naam, afkortingen, delen van haar naam, of andere tot de natuurlijke persoon van [kind] herleidbare gegevens,5.2. verbiedt [gedaagde] de volledige naam van [man] openbaar te maken, voor zover het een publicatie over echtscheidingen en/of zelfmoord betreft,

5.3. gebiedt [gedaagde] de op [blog] gepubliceerde artikelen, waarnaar in het lichaam van de dagvaarding wordt verwezen, alsmede de daarop gepubliceerde foto’s van [kind] [man] verwijderd te houden,

Auteursrecht bij overeenkomst van opdracht. Geen onrechtmatige daad. Zootz heeft eiser verzocht een campagnestijl/communicatiestijl voor DSB te ontwikkelen die zou worden gebruikt in (mini)campagnes voor de Gemeente. Conform het verzoek dient het ontwerp binnen de Stijlgids te blijven, dat er een word cloud wordt gebruikt en een schuine balk met foto's. Zootz hergebruikt de moederbestanden waarvoor een gebruiksrecht was ingeruimd, maar zonder auteursrechtoverdracht. Er staat niet vast dat er een beperkt gebruiksrecht voor het ontwerp was overeengekomen zoals door eiser gesteld, dus komt het niet tot uitleg en de reikwijdte van het afgesproken gebruiksrecht. Vorderingen worden afgewezen.

Auteursrecht bij overeenkomst van opdracht. Geen onrechtmatige daad. Zootz heeft eiser verzocht een campagnestijl/communicatiestijl voor DSB te ontwikkelen die zou worden gebruikt in (mini)campagnes voor de Gemeente. Conform het verzoek dient het ontwerp binnen de Stijlgids te blijven, dat er een word cloud wordt gebruikt en een schuine balk met foto's. Zootz hergebruikt de moederbestanden waarvoor een gebruiksrecht was ingeruimd, maar zonder auteursrechtoverdracht. Er staat niet vast dat er een beperkt gebruiksrecht voor het ontwerp was overeengekomen zoals door eiser gesteld, dus komt het niet tot uitleg en de reikwijdte van het afgesproken gebruiksrecht. Vorderingen worden afgewezen. Met samenvatting van Jens van den Brink,

Met samenvatting van Jens van den Brink,  Distributie. Concept samenwerkingsovereenkomst. IE-rechten. Vooruitlopend op de beëindiging van de samenwerkingsovereenkomst tussen BPI en Turtle Wax, is BPI in 2014 in overleg getreden met gedaagde over de bediening van de Europese markt. Er is geen overeenstemming over de wijze van afrekening en verdeling marges. Het zelfstandig produceren, distribueren en ontvangen van opbrengsten zonder die overeenstemming is onrechtmatig. Er is geen licentie tot gebruik (handels)naam / merkrechten. De vordering tot staking productie, vervaardiging en verspreiding van producten en voeren van (handels)naam en merk wordt toegewezen. Gedaagde dient opgaaf te doen van behaalde opbrengsten en domeinnaam over te dragen.

Distributie. Concept samenwerkingsovereenkomst. IE-rechten. Vooruitlopend op de beëindiging van de samenwerkingsovereenkomst tussen BPI en Turtle Wax, is BPI in 2014 in overleg getreden met gedaagde over de bediening van de Europese markt. Er is geen overeenstemming over de wijze van afrekening en verdeling marges. Het zelfstandig produceren, distribueren en ontvangen van opbrengsten zonder die overeenstemming is onrechtmatig. Er is geen licentie tot gebruik (handels)naam / merkrechten. De vordering tot staking productie, vervaardiging en verspreiding van producten en voeren van (handels)naam en merk wordt toegewezen. Gedaagde dient opgaaf te doen van behaalde opbrengsten en domeinnaam over te dragen. Zie eerder

Zie eerder  Agentuur. Partijen hebben een agentuurovereenkomst voor onbepaalde tijd gesloten. [De B.V.] schrijft dat zij een plan van aanpak en onvoorwaardelijke commitment van [de maatschap] wilt om het economische tij te keren. Doet zij dit niet dan gaat [de B.V.] er vanuit dat [de maatschap] niet langer wilt samenwerken. De kantonrechter is van oordeel dat er gelet op de strekking van de brief geen sprake is van opzegging. Wel heeft [de maatschap] zelf de de agentuurovereenkomst heeft opgezegd zonder inachtneming van de overeengekomen opzegtermijn. Er was geen sprake van dringende redenen voor deze opzegging. De vorderingen worden afgewezen en [de maatschap] wordt veroordeeld tot het betalen van 9.288,79 euro aan schadevergoeding.

Agentuur. Partijen hebben een agentuurovereenkomst voor onbepaalde tijd gesloten. [De B.V.] schrijft dat zij een plan van aanpak en onvoorwaardelijke commitment van [de maatschap] wilt om het economische tij te keren. Doet zij dit niet dan gaat [de B.V.] er vanuit dat [de maatschap] niet langer wilt samenwerken. De kantonrechter is van oordeel dat er gelet op de strekking van de brief geen sprake is van opzegging. Wel heeft [de maatschap] zelf de de agentuurovereenkomst heeft opgezegd zonder inachtneming van de overeengekomen opzegtermijn. Er was geen sprake van dringende redenen voor deze opzegging. De vorderingen worden afgewezen en [de maatschap] wordt veroordeeld tot het betalen van 9.288,79 euro aan schadevergoeding. Verbod op tariefdifferentiatie. Netneutraliteit. Telecom. Eerder legde de ACM

Verbod op tariefdifferentiatie. Netneutraliteit. Telecom. Eerder legde de ACM  Merkenrecht. Artikel 23, lid 1, eerste volzin, van [Gemeenschapsmerkenverordening] moet aldus worden uitgelegd dat de licentiehouder een vordering kan instellen wegens inbreuk op het gemeenschapsmerk waarop de licentie betrekking heeft, hoewel deze licentie niet in het register van gemeenschapsmerken is ingeschreven.

Merkenrecht. Artikel 23, lid 1, eerste volzin, van [Gemeenschapsmerkenverordening] moet aldus worden uitgelegd dat de licentiehouder een vordering kan instellen wegens inbreuk op het gemeenschapsmerk waarop de licentie betrekking heeft, hoewel deze licentie niet in het register van gemeenschapsmerken is ingeschreven. Uitspraak ingezonden door Peter Claassen en Roderick Chalmers Hoynck van Papendrecht,

Uitspraak ingezonden door Peter Claassen en Roderick Chalmers Hoynck van Papendrecht,  Eiser heeft in de jaren 1980 het concept Korpa Kaartspel bedacht, met raakvlakken met cijferbingo, maar in plaats van getallen, staan speelkaarten afgebeeld. Esveco heeft een exclusieve licentieovereenkomst voor productie en op de markt brengen van dit kaartspel. Medio 2014 wordt in opdracht van een Deense partij KortBingo door Esveco geproduceerd en verkocht in het buitenland. Er wordt een EU-wijd verbod gevorderd. Het toepasselijk recht dient te worden gevonden aan de hand van de conflictregels van de Rome II-Vo inzake niet-contractuele verbintenissen, met voorrang voor (artikel 5 lid 1 van) de Berner Conventie als internationale overeenkomst. De zaak wordt naar de rol verwezen om zich bij akte uit te laten over de inhoud van het toepasselijke buitenlandse recht (lex protectionis), te weten het recht van Denemarken, Noorwegen en het Verenigd Koninkrijk.

Eiser heeft in de jaren 1980 het concept Korpa Kaartspel bedacht, met raakvlakken met cijferbingo, maar in plaats van getallen, staan speelkaarten afgebeeld. Esveco heeft een exclusieve licentieovereenkomst voor productie en op de markt brengen van dit kaartspel. Medio 2014 wordt in opdracht van een Deense partij KortBingo door Esveco geproduceerd en verkocht in het buitenland. Er wordt een EU-wijd verbod gevorderd. Het toepasselijk recht dient te worden gevonden aan de hand van de conflictregels van de Rome II-Vo inzake niet-contractuele verbintenissen, met voorrang voor (artikel 5 lid 1 van) de Berner Conventie als internationale overeenkomst. De zaak wordt naar de rol verwezen om zich bij akte uit te laten over de inhoud van het toepasselijke buitenlandse recht (lex protectionis), te weten het recht van Denemarken, Noorwegen en het Verenigd Koninkrijk.